「11月に辞めるのはもったいないよ」退職を周囲に相談すると、こう言われた経験はありませんか?

退職を考えているあなたにとって、冬のボーナスや年末調整の扱いなど、金銭面での心配は切実な問題です。退職時期によっては、受け取れる金額が変動する場合があり、慎重な判断が求められます。

そこでこの記事では11月退職の実態について、法的根拠や公的制度に基づいた情報を丁寧にお伝えします。あなたの状況に合わせた判断ができるよう、メリット・デメリットの両面から詳しく解説していきますので、ぜひ最後までご覧ください。

※本記事内の各種受給例はあくまでも一例であり、実際は個人の状況により異なる可能性がございます。正確な金額はハローワークでご確認ください。

11月退職は「もったいない」のか?損しないためのポイント

一般的に言われる「もったいない」理由とは?

11月退職が「もったいない」と言われる主な理由は、冬のボーナスや年末調整といった金銭的なメリットを逃してしまう可能性があるからです。実際、多くの企業では12月にボーナスが支給されるため、11月末に退職すると、この賞与を受け取る権利を失ってしまうケースが多く見られます。

また、年末調整についても、12月31日時点で在籍している従業員が対象となるため、11月退職者は原則として対象外となります。つまり、退職のタイミングにより、受け取れる金額が変わるケースもあります。(変動幅は個人の年収・企業規定により異なります)

退職時期に迷う方へ、ポイントと基本情報

退職時期に悩む方が最も気になるのは、「いつ辞めれば損をしないのか」という点でしょう。一般的に、退職後の収入や税金、社会保険料の負担は、退職月によって大きく変わります。

たとえば、年末調整が受けられない場合は、翌年2月中旬から3月中旬の間にご自身で確定申告を行っていただく必要があります。確定申告はe-Taxやスマートフォンでも可能で、初めての方向けのサポートも税務署で提供されています。また、健康保険や年金の切り替え手続きも必要となり、退職後の生活設計に影響を与える要素が多いのです。

そのため、退職を決断する前に、ボーナスの支給条件や年末調整の仕組みを正しく理解しておくことが大切です。

11月退職で損する可能性がある収入や手当とは

11月に退職をする場合、気を付けた方が良いのは冬のボーナスです。多くの企業の就業規則には「支給日在籍条項」が設けられており、賞与支給日に在籍していない従業員には支給されない仕組みになっています。

また、年末調整を受けられない場合、還付金の受け取りが確定申告後になります。さらに、退職月の社会保険料の扱いや、住民税の納付方法も変わるため、一時的に負担が増えるケースもあります。ただし、これらはあくまで一般的な例であり、個人の状況や会社の規定によって異なりますので、ご自身の条件をよく確認することが重要です。

11月退職のデメリットと注意点

冬のボーナスが受け取れない可能性がある

冬のボーナスは、多くの企業で12月に支給されるのが一般的です。このため、11月末に退職すると、賞与を受け取る権利を失う可能性が高くなります。ただし、ボーナスの支給条件は会社の就業規則によって定められているため、必ずしもすべての企業で同じ扱いになるわけではありません。

就業規則に「支給日在籍条項」が明記されている場合、賞与支給日に在籍していなければ受け取る権利は発生しません。一方で、「前月末在籍条項」など、支給日より前の時点での在籍を条件とする企業もあります。そのため、退職を検討する際は、まずご自身の会社の就業規則を確認し、ボーナスの支給条件を正確に把握しておくことが大切です。

年末調整の対象外になり確定申告が必要になる場合も

11月に退職した場合、原則として年末調整の対象にはなりません。年末調整は、原則として12月31日時点で在籍し、かつ12月に給与の支払いがある従業員に対して会社が行う手続きであるため、それ以前に退職した方は対象外となるのです。

そのため、年内に転職しない場合は、翌年の2月16日から3月15日の間にご自身で確定申告を行う必要があります。ただし、還付申告の場合は翌年1月1日から5年間いつでも可能です。

確定申告では、前職から受け取った源泉徴収票をもとに、1年間の所得や控除を計算し、税務署に申告します。この手続きを行わないと、払いすぎた税金の還付が受けられないこともあるため、忘れずに対応しましょう。

社会保険・住民税の切り替え手続きや金銭的な負担について

11月退職では、社会保険や住民税の切り替え手続きも必要になります。退職後は、健康保険を国民健康保険に切り替えるか、または任意継続被保険者制度を利用するかを選択する必要があります。

任意継続の場合、退職後最大2年間、在職中と同じ健康保険に加入し続けることができますが、保険料は全額自己負担となるため、在職中の約2倍の負担になります。また、年金についても、厚生年金から国民年金への切り替えが必要です。

住民税については、退職月によって納付方法が変わります。11月退職の場合、原則として普通徴収(ご自身で納付)となりますが、退職者が希望すれば最終給与から一括徴収することも可能です。

なお、1月1日から4月30日までに退職する場合は、会社が一括徴収を行う義務があります。これらの手続きや金銭負担は、個人の状況によって異なりますので、退職前に自治体や年金事務所に確認しておくと安心です。

11月退職のメリットは?状況によってはアリ?

年末の繁忙期を避けて心身を休めることができる

11月退職には、年末の繁忙期を避けられるというメリットもあります。12月は多くの企業で年末調整や決算業務、年末年始の準備などが重なり、非常に忙しい時期となります。この時期に退職の意思を伝えると、業務の引き継ぎが十分にできなかったり、上司や同僚から引き止めにあう可能性も高くなります。

一方、11月末までに退職すれば、比較的落ち着いた環境で退職手続きを進めることができ、心身への負担も軽減できるでしょう。また、年末年始の混雑する時期を避けて、ゆっくりと休養を取ったり、転職活動に集中したりすることも可能になります。

ただし、これはあくまで一般的な傾向であり、業種や職種によっては11月も繁忙期となるケースもありますので、ご自身の職場の状況に合わせて判断してください。

新しい仕事探し・転職活動において有利になることも

11月に退職する場合、年内の転職活動に時間を充てられる可能性があります。多くの企業では、1月から新年度に向けた採用活動が活発化するため、11月から12月にかけて転職活動を行うことで、年明けからの入社を目指すことができます。

また、年内に転職先が決まれば、新しい勤務先で年末調整を受けることができ、確定申告の手間も省けます。さらに、年末年始の休暇を利用して、じっくりと企業研究や面接対策に時間を使うこともできるでしょう。

ただし、転職市場の状況は業界や職種によって異なりますので、ご自身の希望する業界の動向を事前にリサーチしておくことをおすすめします。

引き止められるリスクが少ないケースもある

11月に退職の意思を伝えることで、引き止めにあうリスクを軽減できる可能性もあります。一般的に、企業は12月の繁忙期や年度末の3月に向けて、人員体制を整えておきたいと考えます。そのため、11月に退職の意思を伝えることで、会社側も年内に後任者を採用したり、業務の引き継ぎを計画的に進めたりする時間的余裕が生まれます。

これにより、円満退職に繋がる可能性もあるでしょう。ただし、これはあくまで状況次第であり、企業の方針や業務の繁忙度によっては、引き止めにあうケースもあります。退職の意思を伝える際は、会社の状況や上司との関係性を考慮しながら、適切なタイミングを見計らうことが大切です。

11月と12月どちらで退職する方がお得?具体的な違いとは

冬のボーナス・年末調整・確定申告など主な違いについて

11月退職と12月退職では、冬のボーナス、年末調整、確定申告の扱いが大きく異なります。まず、冬のボーナスについては、12月支給の場合、11月末退職では受け取れない可能性が高い一方、12月末退職であれば受け取れる可能性があります。

年末調整については、11月退職者は原則対象外となり、翌年に確定申告が必要になります。ただし、12月中に退職する場合でも、12月に給与を受け取った後に退職すれば、前職の会社で年末調整を受けられるケースがあります。また、年内に転職すれば転職先で年末調整を受けられます。

また、12月に最終給与を受け取ってから退職する場合は、前職の会社で年末調整を受けられることもあります。確定申告の手間を考えると、12月退職の方が手続き面での負担が少ないと言えるでしょう。ただし、個人の状況や会社の規定によって異なるため、ご自身のケースをよく確認することが重要です。

主な違いとメリット・デメリット早見表

以下の表で、11月退職と12月退職の主な違いを整理しました。

| 項目 | 11月末退職 | 12月末退職 |

|---|---|---|

| 冬のボーナス | 受け取れない可能性大(支給日在籍条項による) | 受け取れる可能性高(支給日に在籍のため) |

| 年末調整 | 原則対象外(年内転職しない場合は確定申告必要) | 年内転職すれば転職先で可能、または前職で対応の場合も |

| 確定申告 | 年内転職しない場合は翌年2月16日~3月15日に必要 | 年末調整を受けられれば原則不要 |

| 社会保険切り替え | 11月退職後すぐに手続き必要 | 12月退職後に手続き必要 |

| 金銭的メリット | ボーナスをもらえない可能性が高い | ボーナスを受け取ることができる |

| 退職手続き | 年末繁忙期前で落ち着いて対応可能 | 年末繁忙期と重なる可能性 |

この表はあくまで一般的な傾向を示したものであり、会社の就業規則や個人の状況によって異なります。

ボーナス受給の可能性を確認する

ボーナスを確実に受け取るためには、会社の就業規則とボーナス支給日を正確に確認することが最も重要です。就業規則には、「支給日在籍条項」や「前月末在籍条項」など、ボーナスの支給条件が明記されています。

たとえば、「12月10日の支給日に在籍している従業員に支給する」と規定されている場合、12月10日まで在籍していなければボーナスは受け取れません。また、査定期間についても確認が必要です。一般的に、冬のボーナスの査定期間は4月から9月または10月までとされていますが、企業によって異なります。

就業規則は、人事部や総務部に依頼すれば閲覧できますので、退職を検討する際は必ず確認しましょう。不明な点があれば、人事担当者に直接質問することをおすすめします。

11月退職する場合の年末調整・確定申告のやり方

年末調整が受けられない場合の手続きについて

11月に退職し、年内に転職しない場合は、会社で年末調整を受けることができません。この場合、翌年の2月16日から3月15日の間にご自身で確定申告を行う必要があります。ただし、還付申告の場合は翌年1月1日から5年間いつでも申告可能です。

確定申告を行わないと、払いすぎた税金の還付が受けられないため、忘れずに手続きを行いましょう。手続きは、税務署の窓口で行うほか、国税庁の確定申告書等作成コーナー(オンライン)を利用すれば、自宅からでも申告が可能です。e-Taxを利用すれば、電子申告もできますので、ご自身に合った方法を選択してください。

確定申告が必要となるケースと流れ(必要書類・時期)

確定申告が必要となるのは、11月に退職し、年内に転職しない場合です。確定申告の流れとしては、まず前職から受け取った源泉徴収票を用意します。源泉徴収票には、その年に会社が支払った給与額と源泉徴収した所得税額が記載されており、確定申告に必須の書類です。

- 源泉徴収票(前職から受領)

- 医療費控除の領収書(該当する場合)

- 生命保険料控除証明書

- 寄附金の領収書(ふるさと納税等)

確定申告書(第一表・第二表)に必要事項を記入します。国税庁の確定申告書等作成コーナーを利用すると、画面の案内に従って入力するだけで申告書が完成します。

本人確認書類(マイナンバーカードまたは運転免許証+マイナンバー通知カード)と銀行口座情報とともに税務署に提出します。e-Taxを利用すればオンラインでの提出も可能です。

申告期間は翌年2月16日から3月15日までですが、還付申告の場合は1月1日から受け付けています。

転職先で年末調整が受けられる場合の準備

11月に退職し、年内に転職した場合は、転職先で年末調整を受けることができます。この場合、前職から受け取った源泉徴収票を転職先に提出する必要があります。転職先では、前職と転職先の給与を合算して年末調整を行うため、源泉徴収票がないと正確な計算ができません。

源泉徴収票の提出が遅れると、転職先での年末調整に間に合わない可能性もありますので、退職時になるべく早く受け取り、新しい会社へ提出しましょう。また、生命保険料控除証明書や地震保険料控除証明書などの各種控除証明書も必要になる場合がありますので、事前に準備しておくことをおすすめします。

転職先の年末調整の締め切りは12月中が一般的ですので、余裕を持って手続きを進めてください。

11月退職でボーナスを受け取りたい場合の注意点

ボーナス支給条件・就業規則のチェック

ボーナスを確実に受け取るためには、まず会社の就業規則を詳しく確認することが最も重要です。就業規則には、「支給日在籍条項」が設けられていることが多く、たとえば「賞与支給日に在籍している従業員に対して支給する」と明記されている場合、支給日に在籍していなければ受け取る権利は発生しません。

就業規則で確認すべきポイント

- ボーナスの支給日はいつか

- 「支給日在籍条項」の有無と内容

- 査定期間(一般的に冬のボーナスは4月~9月または10月まで)

- 支給条件(勤続年数、勤務状況など)

就業規則は人事部や総務部で閲覧できますので、退職を検討する際は必ず確認しましょう。不明な点があれば、人事担当者に直接質問することをおすすめします。

退職意思を伝えるタイミングが重要

冬のボーナスを受け取ってから退職したい場合は、退職意思を伝えるタイミングが非常に重要です。一般的に、退職の意思は最低でも1ヶ月前、できれば2~3ヶ月前に伝えることが望ましいとされています。ただし、ボーナス支給前に退職の意思を伝えると、ボーナスの査定に影響したり、支給額が減額されたりする可能性もあります。

そのため、ボーナス重視の場合は、支給日後に退職の意思を伝えるという選択肢もあります。ただし、この場合、退職日が翌年にずれ込む可能性があるため、転職先との調整が必要です。また、円満退職を目指すのであれば、業務の引き継ぎ期間も考慮に入れて、計画的に退職時期を決めることが大切です。就業規則で定められた退職予告期間も必ず確認しましょう。

想定されるシミュレーション例

ここでは、一般的なケースとして、冬のボーナスを受け取るための退職スケジュールをシミュレーションしてみます。たとえば、冬のボーナス支給日が12月10日で、就業規則に「支給日在籍条項」がある企業の場合を考えてみましょう。

11月10日頃:退職の意思を伝える(ボーナス支給1ヶ月前)

12月10日:冬のボーナス支給日(この日まで在籍)

12月末~翌年1月末:退職日として設定

ただし、これはあくまで一般的な例であり、個人の状況や会社の規定によって大きく異なります。また、ボーナス支給後すぐに退職すると、会社側に不信感を与える可能性もあるため、業務の引き継ぎや円満退職を重視する場合は、慎重に計画を立てることが重要です。

退職時期を決める際の、金銭面での検討事項

冬のボーナスを受け取るために適した退職時期とは

冬のボーナスを確実に受け取りたい場合、最も適した退職時期は12月のボーナス支給後から1月末までとなります。多くの企業では、冬のボーナスは12月上旬から中旬に支給されるため、この時期までは在籍しておく必要があります。

ボーナス支給日後に退職すれば、賞与を受け取った上で、年末調整も受けられる可能性があります。また、1月末退職であれば、年末年始の休暇を利用して、ゆっくりと退職準備や転職活動を進めることもできます。

ただし、ボーナス支給後すぐに退職の意思を伝えると、「ボーナス目当てだった」と受け取られる可能性もあるため、できれば支給日の1~2ヶ月前には退職の意思を伝えておくことが、円満退職につながるでしょう。

転職先が決まっている場合のスケジューリング

転職先が既に決まっている場合は、年度末の3月末または年末の12月末が退職時期として適しています。これらの時期は企業の区切りがよく、引き継ぎもスムーズに進めやすいためです。特に12月末退職であれば、冬のボーナスを受け取った上で、年末調整も転職先で受けられる可能性があります。

転職先との入社日の調整も重要なポイントです。年内に転職すれば、転職先で年末調整を受けられるため、確定申告の手間が省けます。ただし、転職先の入社日が翌年1月以降になる場合は、ご自身で確定申告を行う必要があります。転職先との入社日交渉の際は、年末調整の扱いも考慮に入れて、スケジュールを調整することをおすすめします。

年度末・年度切り替え時の退職パターン

年度末の3月末退職は、一般的に最も多い退職時期の一つです。多くの企業では3月末が会計年度の区切りとなっており、人事異動や組織改編もこの時期に行われます。そのため、業務の引き継ぎや後任者の手配もスムーズに進めやすく、円満退職につながりやすいというメリットがあります。

また、4月入社の転職先が多いことも、3月末退職が選ばれる理由の一つです。ただし、3月末退職の場合、冬のボーナスは受け取れますが、春のボーナス(夏のボーナス)は受け取れない可能性があります。年度切り替え時の退職を検討する場合は、ボーナスの支給時期や査定期間も確認しておくことが大切です。

ご自身のキャリアプランや転職先の入社時期に合わせて、最適な退職時期を選択しましょう。

11月退職する場合のチェックリストと事前準備

ボーナス・年末調整・社会保険の確認事項

11月退職を検討する際は、以下の項目を事前に確認しておきましょう。

- ボーナス:就業規則の支給条件と支給日を確認

- 年末調整:年内に転職する予定の有無を確認

- 社会保険:国民健康保険または任意継続のどちらを選ぶか検討

- 住民税:納付方法(一括徴収または普通徴収)を確認

- 有給休暇:残日数と消化スケジュールを確認

「支給日在籍条項」がある場合、11月末退職では冬のボーナスを受け取れない可能性が高いため、退職時期を調整する必要があるかもしれません。転職しない場合は、翌年に確定申告が必要となることを念頭に置いておきましょう。

必要書類と手続きのポイント

退職時に必要な書類と手続きを整理しておくことで、スムーズな退職が可能になります。

- 源泉徴収票:転職先での年末調整や確定申告に必須。退職後1ヶ月以内に会社から交付されます

- 雇用保険被保険者証:次の勤務先での手続きに必要

- 年金手帳:厚生年金から国民年金への切り替えに必要

- 健康保険証:会社に返却。退職後の健康保険加入手続きの書類を確認

- 退職金:支給時期と金額を確認

万が一紛失した場合は速やかに再発行を依頼しましょう。住民税の納付方法についても人事部に確認しておくことが大切です。

有給休暇・退職金・源泉徴収票の扱い

有給休暇の残日数は、退職前に必ず確認しましょう。労働基準法では、有給休暇の取得は労働者の権利として認められていますので、退職前に消化することが可能です。ただし、業務の引き継ぎ期間も考慮に入れて、上司と相談しながら取得時期を調整することが円満退職のポイントです。

退職金については、就業規則に支給条件が定められていますので、勤続年数や退職理由によって支給額が変わる可能性があります。退職金の支給時期は会社によって異なり、退職後1~2ヶ月後に振り込まれることが一般的です。源泉徴収票は、退職後1ヶ月以内に交付されることが法律で定められていますので、受け取ったら記載内容を必ず確認し、大切に保管してください。

退職時の税金・社会保険料の扱いや主なポイント

住民税・社会保険料はどうなる?退職月ごとの注意点

退職時の住民税と社会保険料の扱いは、退職月によって異なるため注意が必要です。住民税は前年の所得に基づいて課税され、翌年6月から翌々年5月まで分割して納付する仕組みになっています。

11月に退職した場合、それまでは給与から天引き(特別徴収)されていた住民税が、退職後は自分で納付(普通徴収)する形に変わります。退職時に一括徴収を希望することもできますが、その場合は最終給与から残りの住民税がまとめて引かれることになります。

社会保険料については、11月末退職の場合、11月分の保険料は原則として徴収されません。ただし、給与の締め日と支払日によって扱いが変わることもあるため、人事部に確認しておくことをおすすめします。

国民健康保険・国民年金の切り替え方法

退職後は、健康保険と年金の切り替え手続きを速やかに行う必要があります。健康保険については、以下の3つの選択肢があります。

お住まいの市区町村役場で手続きを行い、退職日の翌日から14日以内に加入手続きを完了させましょう。

退職後20日以内に手続きを行えば、最大2年間、在職中と同じ健康保険に加入し続けることができますが、保険料は全額自己負担となります。

配偶者や親の健康保険の扶養に入ることができれば、保険料の負担がなくなります。

年金については、厚生年金から国民年金への切り替えが必要です。退職日の翌日から14日以内に、お住まいの市区町村役場で手続きを行いましょう。

ケース別の対応方法

パート・アルバイトの年末調整と確定申告の基本

パート・アルバイトの方が11月に退職した場合、年末調整の対象となるかどうかは、年収と退職後の就労予定によって決まります。年内に他社で働く予定がなく、年間の給与収入が103万円以下に収まる見込みである場合、会社側で退職時に年末調整を行う必要があります。この場合、ご自身で確定申告を行う必要はありません。

一方、退職後に新たな勤務先から給与を受ける場合や、年間の給与が103万円を超える場合は、年末調整の対象外となり、ご自身で翌年に確定申告を行う必要があります。

ただし、給与の総額が103万円以下であっても、月々の給与から所得税が天引きされていた場合は、確定申告をすることで還付を受けられる可能性があります。源泉徴収票や毎月の給与明細を確認し、必要に応じて確定申告を行いましょう。

12月の給与を受け取ったあとに退職する場合

11月に退職する方で、最終給与が12月に支給される場合の年末調整の扱いは、退職日と給与支給日のタイミングによって変わります。原則として、11月末退職で12月に給与が振り込まれる場合でも、年末調整の対象にはなりません。

ただし、「12月に支給される給与等の支払を受けたあとに退職した人」は、年末調整の対象となります。つまり、12月20日に給与・賞与の支払いがあり、12月25日に退職した人は、会社で年末調整を受けられるのです。一方、11月30日に退職し、12月20日に給与・賞与の支払いがある人は、原則として年末調整の対象外となります。

ただし、実務上、11月退職でも年間給与が確定している場合、年末調整の対象として処理されるケースもあるため、退職時に会社に確認することをおすすめします。

特殊な退職理由(健康・家族都合など)の場合

健康上の理由や家族の事情など、特殊な理由で11月に退職する場合は、例外的に年末調整の対象となるケースがあります。具体的には、著しい心身の障害のために退職した方で、退職後に再就職して給与を受け取る見込みがない場合、会社で年末調整を行う必要があります。

この場合、医師の診断書や本人の申告書などが必要となることがあります。また、障害者控除の適用可否や、特別な控除の有無についても確認が必要です。会社側で年末調整を実施することで、確定申告の負担を軽減できるため、該当する方は人事部に相談してみましょう。

これらのケースは法律で定められた特例ですので、適切な手続きを行うことで、ご自身やご家族の負担を減らすことができます。

円満退職を目指すためのステップと注意点

退職意思の伝え方とタイミング

円満退職を実現するためには、退職意思を伝えるタイミングと方法が非常に重要です。一般的に、退職の意思は最低でも1ヶ月前、できれば2~3ヶ月前に直属の上司に伝えることが望ましいとされています。

まずは上司とのプライベートな面談を設定し、落ち着いた環境で退職の意思を伝えましょう。その際、退職理由は前向きなものを伝え、会社や同僚への不満を述べるのは避けるべきです。また、退職時期については、会社の繁忙期や重要なプロジェクトの進行状況を考慮し、できる限り業務に支障が出ないタイミングを選ぶことが、円満退職につながります。

退職の意思を伝えた後は、正式な退職届を提出し、就業規則で定められた手続きに従って進めていきましょう。

業務引き継ぎ・退職手続きの進め方

業務の引き継ぎは、円満退職において最も重要なプロセスの一つです。退職が決まったら、速やかに引き継ぎ計画を立て、上司と相談しながら進めていきましょう。

- 自分が担当している業務を全てリストアップ

- それぞれの業務について、手順や注意点をまとめた引き継ぎ資料を作成

- 後任者が決まったら、実際に業務を一緒に行いながら説明

- 質問に丁寧に答え、取引先やクライアントへの挨拶も実施

退職手続きについては、人事部から指示される書類(退職届、健康保険証の返却、備品の返却など)を期限内に提出し、受け取るべき書類(源泉徴収票、雇用保険被保険者証、年金手帳など)も確実に受け取るようにしてください。

円満退職に向けてのポイント

円満退職を実現するためには、最後まで誠実な態度で業務に取り組むことが大切です。退職が決まったからといって、業務への意欲を失ったり、無責任な行動を取ったりすることは避けましょう。

円満退職のために心がけたいこと

- 同僚や上司への感謝の気持ちを忘れない

- 最終出社日には簡単な挨拶やお礼の言葉を伝える

- 前職の関係者と良好な関係を保つ(将来のキャリアにプラスになることも)

- 退職理由は「新しいチャレンジがしたい」「キャリアアップのため」など前向きに伝える

円満退職は、次のステップへの良いスタートとなります。

よくある質問|11月退職に関する読者の悩み・疑問を解説

11月退職は本当にもったいないのか?

11月退職が「もったいない」かどうかは、個人の状況や優先順位によって異なります。冬のボーナスを重視する場合は、12月まで待って退職する方が金銭的なメリットがあるでしょう。ただし、心身の健康や、新しいキャリアへの挑戦を優先する場合は、11月退職という選択肢も十分に価値があります。

大切なのは、ご自身の状況を総合的に判断し、後悔のない決断をすることです。ボーナスの金額、年末調整の手間、社会保険の切り替え費用などを具体的に計算した上で、それでも退職したいと思えるのであれば、11月退職は決してもったいない選択ではありません。

冬のボーナスは受け取れる可能性がある?

冬のボーナスを受け取れるかどうかは、会社の就業規則に定められた支給条件によって決まります。多くの企業では「支給日在籍条項」が設けられており、賞与支給日に在籍していることが条件となっています。11月末に退職する場合、12月に支給される冬のボーナスは受け取れない可能性が高いです。

ただし、「前月末在籍条項」など、支給日より前の時点での在籍を条件とする企業もありますので、必ずご自身の会社の就業規則を確認してください。ボーナスを確実に受け取りたい場合は、支給日まで在籍するか、または退職日を支給日以降に設定することを検討しましょう。

年末調整と確定申告の違いは?

年末調整と確定申告は、どちらも1年間の所得税を精算する手続きですが、誰が行うかという点で大きく異なります。年末調整は、会社が従業員に代わって行う手続きで、12月31日時点で在籍している従業員が対象です。会社が給与から天引きした所得税と、実際に納めるべき所得税の差額を計算し、過不足を調整します。

一方、確定申告は、個人が自分で税務署に申告する手続きです。11月に退職し、年内に転職しない場合は、会社で年末調整を受けられないため、翌年2月16日から3月15日の間に確定申告を行う必要があります。確定申告では、源泉徴収票をもとに1年間の所得や控除を計算し、税務署に申告します。

どの退職月が個人にとって最適?判断基準は?

最適な退職月は、個人の状況や優先順位によって異なります。

- ボーナスを重視する場合:夏のボーナス後の8~9月、または冬のボーナス後の12月~1月

- 年末調整の手間を省きたい場合:12月末退職で年内に転職、または3月末退職で4月から転職先に入社

- 転職市場の動向を考慮する場合:多くの企業で採用活動が活発化する4月入社を目指し、3月末に退職

- 心身の健康を最優先する場合:金銭的な要素よりも、体調や精神状態を第一に考えて退職時期を決定

最終的には、ご自身のライフプランやキャリアビジョンに合わせて、総合的に判断しましょう。

源泉徴収票はいつ・どのように受け取る?

源泉徴収票は、退職後1ヶ月以内に会社から交付されることが法律で定められています。通常は、最終給与の支払いと同時か、退職後数週間以内に郵送または手渡しで受け取ることになります。源泉徴収票には、その年に会社が支払った給与額と源泉徴収した所得税額が記載されており、年末調整や確定申告に必須の書類です。

受け取ったら、記載内容に誤りがないか必ず確認し、大切に保管してください。万が一紛失した場合は、速やかに前職の担当者に連絡し、再発行を依頼しましょう。年内に転職する場合は、転職先での年末調整に必要となるため、受け取り次第すぐに新しい会社に提出してください。年内に転職しない場合は、翌年の確定申告まで大切に保管しましょう。

退職前後の心身リフレッシュと給付金サポート│退職リトリート

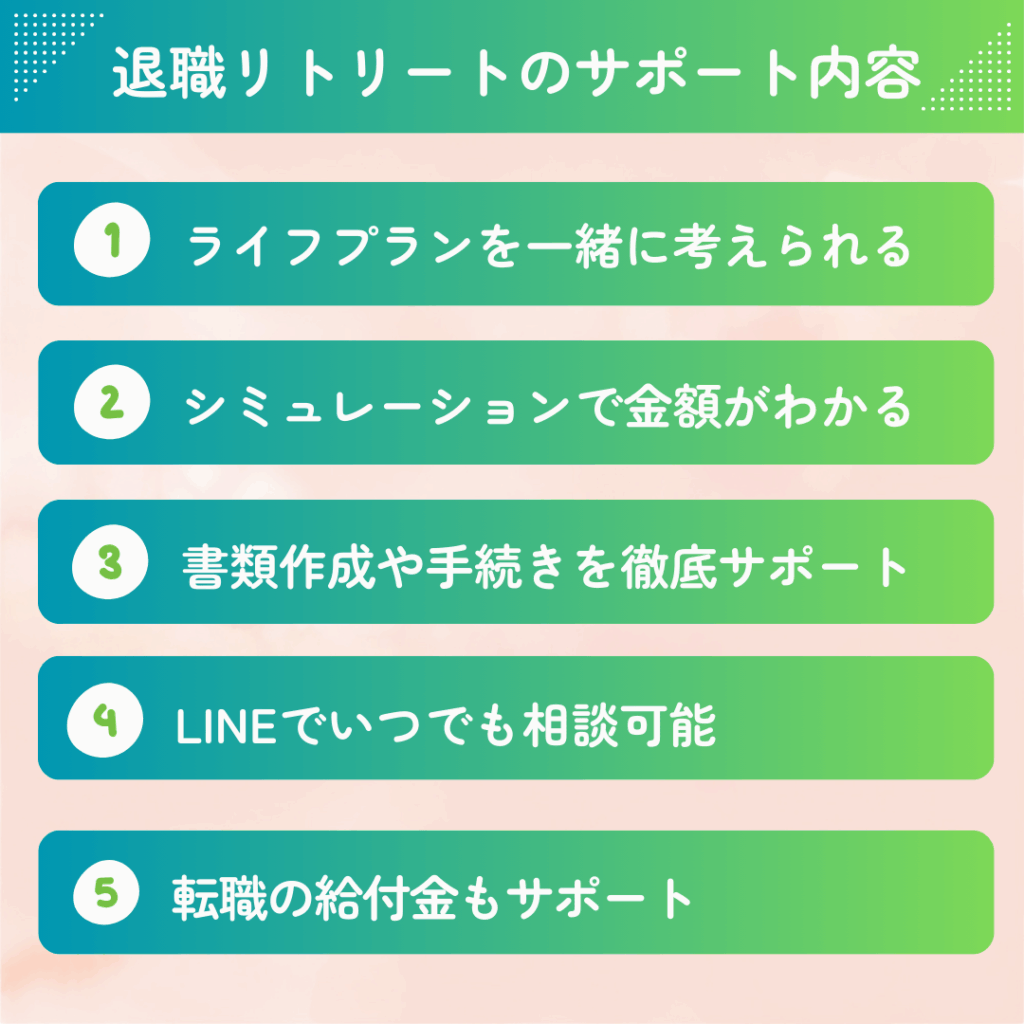

退職リトリートのご紹介

退職を検討されている皆さんの中には、退職後の生活や給付金の手続きに不安を感じている方も多いのではないでしょうか。退職リトリートは社労士監修のもと、設計されたサポート体制により情報提供いたします。

手続きに関する疑問点は、公式LINEからいつでも相談可能で、厚生労働省・ハローワークのウェブサイト等で一般公開されている情報をもとに、雇用保険制度の概要をご案内します。

サポートの流れとしては、まず公式LINEより面談を予約し、オンライン面談で制度の仕組みや一般的な手続きの流れについて専門スタッフがご説明します。退職前からの情報収集も可能です。ご相談のタイミングはお客様のご都合に合わせてお選びいただけます。まずは無料相談でお気軽にご相談ください。

※実際の手続きはご本人様がハローワークで行っていただく必要があります。受給の可否及び金額は、ハローワークでの審査により決定されます。