退職を考えているけれど、「退職日はいつにすべきなのか分からない」と悩んでいませんか?

「退職日をたった1日変えるだけで、社会保険料が3万円以上も変わってしまう」という噂をご存知でしょうか。

実際に、退職日によって社会保険料に数万円程度の違いが生じる場合があります。(個人の給与水準により異なります)

退職日の選び方について、分かりやすく解説します。

転職先が決まっている場合と無職期間がある場合では、最適な退職日が全く異なります。

また、扶養に入る予定がある方や、ボーナス・退職金との兼ね合いを考える必要がある方もいるでしょう。

この記事では、あなたの状況に合わせてた退職日の選び方を、具体的な金額例とともにお伝えします。

複雑に思える社会保険の仕組みも、図解を交えて分かりやすく説明しますので、安心して読み進めてください。

※具体的な金額については保険料負担に違いが生じる場合があります

退職日いつがいいか迷っている方へ|社会保険料が数万円程度変わる?

退職日で社会保険料が変わる仕組みを分かりやすく解説

退職日によって社会保険料が変わる理由は、厚生労働省が定める月末時点での在籍による社会保険料負担の仕組みにあります。

これは、月末時点で在籍している会社が、その月の社会保険料を全額負担するというルールです。

例えば、3月31日に退職した場合、3月分の社会保険料は会社が負担します。

しかし、3月30日に退職した場合は、3月31日時点では既に退職しているため、3月分の社会保険料は自己負担となり、国民健康保険や国民年金に加入する必要があります。

社会保険の資格喪失日は「退職日の翌日」となるため、月末退職なら翌月1日が資格喪失日、月末の1日前退職なら月末が資格喪失日となります。

この1日の違いが、大きな金額差を生むのです。

月末退職と月末1日前退職の具体的な金額差

厚生労働省の標準報酬月額表に基づいて、具体的な金額差を見てみましょう。

- 月末退職(3月31日退職)の場合 3月分社会保険料:従業員負担あり(給与から控除)

-

月末1日前退職(3月30日退職)の場合

3月分社会保険料:従業員負担なし

4月から:国民健康保険・国民年金に加入

つまり、1日早く退職することで退職月分の社会保険料負担を回避できますが、その後は国民健康保険・国民年金への加入が必要であり、最終的な損得はそれら保険料との兼ね合いで決まります。

「無職期間あり」「転職先決定済み」で最適解が変わる理由

退職後の状況によって、最適な退職日は大きく変わります。

転職先が決まっている場合は、社会保険の空白期間をなくすことが最優先となります。

転職先が決まっている場合、新しい会社の入社日前日に退職するのが一般的に推奨されています。

これにより、社会保険の切り替え手続きが簡単になり、国民健康保険への加入期間を最小限に抑えられます。

一方、転職先が未定で無職期間がある場合は、月末退職を選ぶことで社会保険料1か月分を節約できる場合があります。

ただし、国民健康保険料や国民年金保険料の負担が発生するため、総合的な判断が必要になります。

転職先の有無別|退職日いつが「得か」の判断基準

転職先が決まっている場合は入社日前日退職が「お得」?

転職先が決まっている方にとって一般的に「お得」と言われる退職日は「新しい会社の入社日前日」です。

例えば、4月1日入社なら3月31日退職が理想的です。

この方法のメリットは、社会保険の切り替えがスムーズに行われることです。

3月分は前の会社で社会保険料を負担し、4月分からは新しい会社で社会保険に加入するため、国民健康保険への加入手続きが不要になります。

また、多くの転職者が入社日前日退職を選択する傾向があります。

退職後すぐに新しい職場で働き始めるため、収入の空白期間もなく、経済的な不安も最小限に抑えられます。

退職日は月末にしないほうが良い「無職期間がある」ケース

転職先が未定で無職期間がある場合、一般的には月末退職が良いと言われることがありますが、例外的なケースもあります。

特に、配偶者の扶養に入る予定がある方は、月末の1日前退職を検討する価値があります。

扶養に入る場合、月末退職だと退職月の社会保険料は会社負担となりますが、翌月から扶養に入れるため、国民健康保険料の負担期間を短縮できます。

一方、月末1日前退職の場合、退職月の社会保険料は自己負担となりますが、すぐに扶養に入ることで、その後の保険料負担をなくせます。

厚生労働省の健康保険法に基づく扶養認定では、退職日翌日から扶養に入ることが可能です。

そのため、長期間の無職を予定している方は、月末1日前退職も選択肢として考えてみてください。

パートから正社員転職の場合の退職日選び方

パートタイムから正社員への転職を予定している方は、社会保険の加入状況によって最適な退職日が変わります。

現在、パート先で社会保険に加入している場合は、転職先決定済みの場合と同様に入社日前日退職がおすすめです。

一方、パート先で社会保険に加入していない場合(配偶者の扶養に入っている場合など)は、扶養から外れるタイミングを慎重に検討する必要があります。

厚生労働省の被扶養者認定基準では、年収130万円未満が扶養の条件となっているため、新しい職場での年収見込みを確認してから退職日を決めましょう。

パートから正社員への転職では、社会保険料の負担が大幅に増加する可能性があります。

そのため、退職日の選択と併せて、新しい職場での社会保険料負担額も事前に確認しておくことが大切です。

15日付けで退職するメリット・デメリットを正直に解説

15日付けで退職のメリット|一時的に手取りが増える仕組み

15日付けで退職する主なメリットは、退職月の給与から社会保険料が控除されないことです。

通常、社会保険料は翌月控除のため、15日退職の場合、退職月の給与からは社会保険料が引かれません。

例えば、月給30万円で15日退職した場合、通常は数万円の社会保険料が控除されますが、15日退職では控除されないため、手取り額が一時的に増加します。

この仕組みにより、退職月の生活費に余裕ができるというメリットがあります。

ただし、これは一時的な現象であり、退職後は国民健康保険や国民年金の保険料を自己負担する必要があります。

厚生労働省の社会保険料計算方式では、日割り計算は行われないため、15日退職でも1か月分の保険料負担が発生することを理解しておきましょう。

15日付けで退職のデメリット|結局は国民保険料を自己負担

15日退職の大きなデメリットは、退職月の社会保険料を国民健康保険料として自己負担する必要があることです。

会社の健康保険では会社が半額負担してくれますが、国民健康保険では全額自己負担となります。

国民健康保険料は自治体によって異なりますが、一般的に会社の健康保険料よりも高額になる傾向があります。

国民健康保険料は自治体によって大きく異なりますが、年収360万円の方の場合、自治体によっては年額30~50万円程度になることがあります。

会社の健康保険料(月額約1.5万円の自己負担分)と比較すると、大幅な負担増となります。

また、国民年金保険料も月額17,510円(2025年度)の全額自己負担となるため、厚生年金(会社と折半)と比較して負担が重くなります。

これらの要素を総合的に考慮すると、15日退職のメリットは限定的であることが分かります。

参考:日本年金機構「国民年金保険料」

月の途中退職でも社会保険料は日割り計算されない注意点

社会保険料の計算において重要な点は、日割り計算が行われないことです。

厚生労働省の健康保険法・厚生年金保険法では、「1か月単位での保険料徴収」が原則となっています。

つまり、月の1日に退職しても、31日に退職しても、その月の社会保険料は1か月分が必要になります。

15日退職の場合、半月しか在籍していなくても、国民健康保険・国民年金では1か月分の保険料を支払わなければなりません。

この仕組みを理解せずに15日退職を選択すると、「思ったより負担が重い」と感じることになります。

退職日を決める際は、日割り計算されないことを前提として、総合的な損得を計算することが大切です。

退職するなら何月が税金面でもおすすめ?年末調整との関係

年末調整を受けられる12月退職と確定申告が必要な時期

税金面で有利な退職時期を考える際、年末調整の仕組みを理解することが重要です。

国税庁の規定では、12月31日時点で在籍している会社で年末調整を受けることができます。

12月退職の場合、その会社で年末調整を受けられるため、所得税の精算が自動的に行われます。

一方、1月から11月に退職した場合は、年末調整を受けられないため、翌年の確定申告で所得税の精算を行う必要があります。

確定申告では、多くの場合で所得税の還付を受けることができます。

特に、退職後に無職期間がある場合、年間所得が下がるため、源泉徴収された所得税の一部が戻ってくる可能性が高くなります。

手続きの手間を考慮すると、12月退職がおすすめだといえるでしょう。

ボーナス支給後の退職タイミングで

ボーナスの支給時期と退職日の調整は、重要な要素です。

多くの企業では、夏季賞与(6月~7月)と年末賞与(12月)の年2回支給が一般的です。

ボーナスの支給要件は会社の就業規則によって定められており、多くの場合「支給日に在籍していること」が条件となっています。

そのため、ボーナス支給日の翌日以降に退職することで、ボーナスを満額受け取ってから退職できます。

例えば、12月10日にボーナスが支給される場合、12月11日以降に退職することで、ボーナスと年末調整の両方のメリットを得ることができます。

ただし、就業規則の確認は必須で、「支給日から○か月以内の退職者は返還義務がある」といった条項がある場合もあるため、事前に人事部門に確認しておきましょう。

住民税の支払い方法が変わる時期別の違い

住民税の支払い方法は、退職時期によって大きく変わります。

住民税は前年の所得に基づいて計算され、当年の6月から翌年5月まで12回に分けて支払います。

住民税の負担軽減を考えると、退職翌年の所得が大幅に減る見込みがある場合、確定申告で所得控除を活用することで、翌年度の住民税を抑えることができます。

特に、失業期間が長期にわたる場合や、転職先での年収が大幅に下がる場合は、この点も考慮して退職時期を決めるとよいでしょう。

扶養に入る予定なら退職日の選び方が特に重要

配偶者の扶養に入る場合の退職日設定のコツ

配偶者の扶養に入ることを予定している方は、退職日の設定が特に重要になります。

健康保険の被扶養者になるためには、厚生労働省が定める年収130万円未満(60歳以上は180万円未満)の条件を満たす必要があります。

扶養認定は「退職日翌日」から可能となるため、月末1日前退職(例:3月30日退職)を選択することで、4月1日から配偶者の健康保険の被扶養者となり、国民健康保険への加入期間を最小限に抑えることができます。

一方、月末退職(3月31日退職)の場合、4月1日から扶養に入ることになりますが、3月分の社会保険料は会社負担となるため、保険料の観点では有利です。

最終的には、国民健康保険料と会社の社会保険料の差額、扶養認定までの期間などを総合的に判断する必要があります。

健康保険の扶養認定で年収130万円を超えないための計算方法

健康保険の扶養認定における年収計算は、「向こう1年間の収入見込み」で判定されます。

退職後の扶養認定では、退職日までの収入と退職後の収入見込みを合算して判定されます。

- 月給25万円、6月30日退職の場合 – 1月~6月の給与:25万円×6か月=150万円

– 7月~12月の収入見込み:0円

– 合計:150万円(130万円を超過) - 扶養認定を受けるための条件 月額収入が108,333円以下(130万円÷12か月)になる見込みが必要

※不明な点は配偶者の勤務先の健康保険組合に相談を

この場合、年収が130万円を超えているため、扶養認定を受けるには退職後の無収入期間を一定期間設ける必要があります。

具体的には、「月額収入が108,333円以下(130万円÷12か月)」になる見込みが必要です。

退職金や失業保険の受給がある場合も収入に含まれるため、これらの金額も考慮して扶養認定の時期を調整することが大切です。

不明な点は、配偶者の勤務先の健康保険組合に事前に相談することをおすすめします。

国民年金第3号被保険者になるための手続きタイミング

扶養に入る場合、健康保険の被扶養者と同時に、国民年金の第3号被保険者になることができます。

第3号被保険者になると、国民年金保険料の負担が不要となり、月額16,980円の節約効果があります。

第3号被保険者の資格取得は、配偶者の勤務先を通じて手続きを行います。

必要書類は退職証明書や離職票などの退職を証明する書類で、退職後速やかに手続きを行うことが重要です。

手続きが遅れると、第3号被保険者の資格取得日が遅れ、その間は国民年金の第1号被保険者として保険料を支払う必要があります。

年金事務所では、遡って第3号被保険者の資格を取得することも可能ですが、手続きが複雑になるため、退職後14日以内の速やかな手続きを心がけましょう。

※個人の状況により手続きや結果は異なります

よくある質問|退職日選択に関する疑問

退職日として「損をしない日」はいつですか?

退職日として「損をしない日」は、あなたの退職後の状況によって異なります。

転職先が決まっている場合は、新しい会社の入社日前日が最適です。

これにより社会保険の切り替えがスムーズに行われ、手続きの負担も最小限に抑えられます。

転職先が未定で無職期間がある場合は、月末退職を選ぶことで社会保険料1か月分を節約できます。

ただし、配偶者の扶養に入る予定がある方は、月末1日前退職も検討する価値があります。

一般的に月末退職を選択する方が多いとされていますが、個人の状況に応じた判断が重要です。

迷った場合は、社会保険労務士や退職代行サービスの専門家に相談することをおすすめします。

退職するなら月末がいい理由は何ですか?

月末退職が推奨される1つの理由は、社会保険料の会社負担を受けられることです。

月末在籍原則により、月末に在籍している場合、その月の社会保険料は会社が負担するため、数万円程度の節約効果があります。

また、月末退職は給与計算の観点でも合理的です。

多くの企業では月給制を採用しており、月末退職であれば給与の日割り計算が不要となり、満額の給与を受け取ることができます。

さらに、有給休暇の消化計画も立てやすくなります。

月初から有給休暇を取得し、月末退職にすることで、実質的な最終出勤日を前倒しできるため、転職活動や次の準備に時間を充てることが可能です。

退職日が月末だとどんなデメリットがありますか?

月末退職のデメリットとして大きいのは、転職先の入社日との調整が難しくなることです。

多くの企業では月初入社(1日入社)を基本としているため、月末退職だと1日の空白期間が発生し、その間は無職状態となります。

この空白期間中は国民健康保険と国民年金に加入する必要があり、手続きの負担が発生します。

また、収入の空白期間ができるため、経済的な不安を感じる方もいるでしょう。

さらに、月末退職の場合、退職手続きや引き継ぎが月末の繁忙期と重なる可能性があります。

特に経理や人事部門では月末月初が忙しい時期であることが多いため、円満退職を心がけるなら、業務の繁忙期を避けた退職日を検討することも大切です。

月末一日前にされた退職日は会社都合ですか?

会社側から月末1日前の退職日を指定された場合、それが会社都合退職に該当するかは、退職の経緯や理由によって判断されます。

労働基準法では、使用者都合による解雇の場合、30日前の予告または解雇予告手当の支払いが義務付けられています。

もし会社側が一方的に月末1日前退職を通告し、それが実質的な解雇に該当する場合は、会社都合退職として失業保険の給付制限期間が短縮される可能性があります。

この場合、雇用保険の基本手当を7日間の待期期間後すぐに受給できます。

ただし、合意退職の場合は自己都合退職として扱われるのが一般的です。

退職理由に疑問がある場合は、退職前にハローワークや労働基準監督署に相談し、適切な離職理由の認定を受けることをおすすめします。

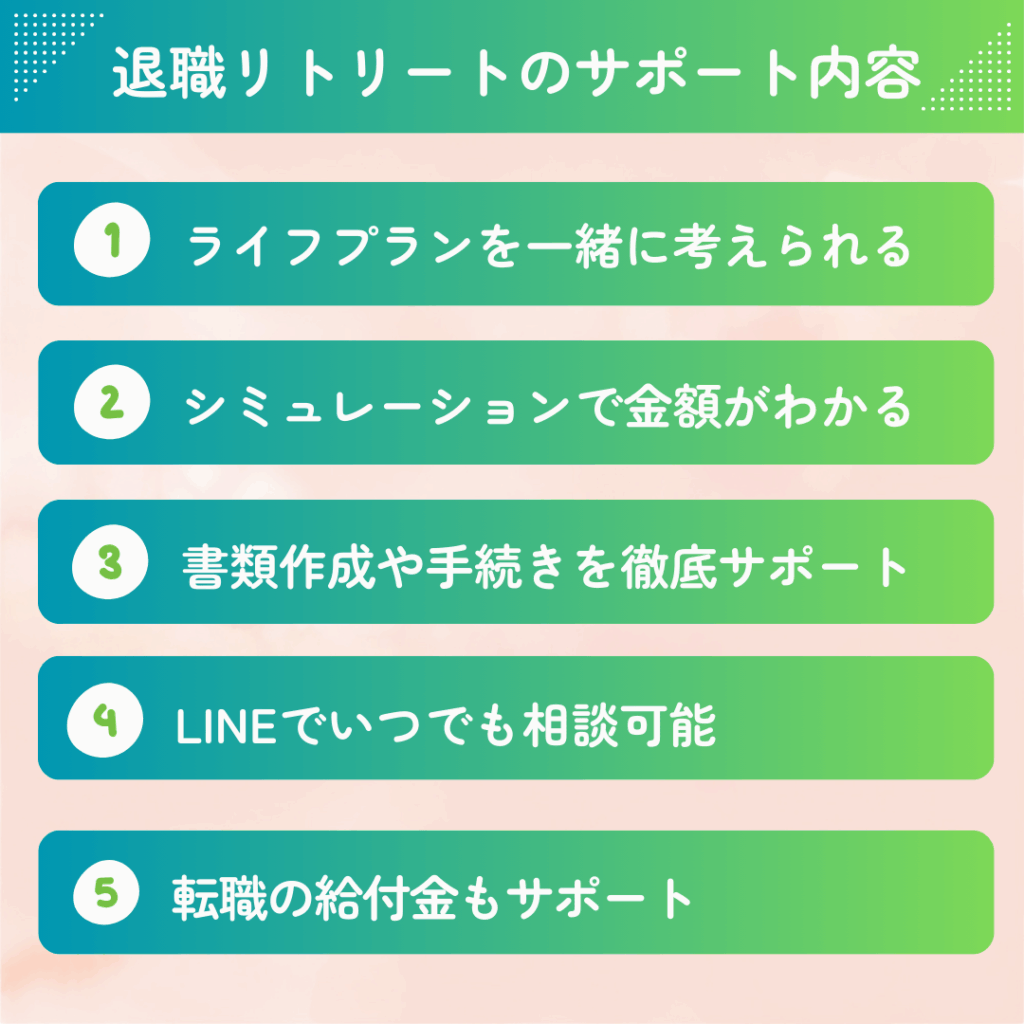

退職・転職の不安を解消|退職リトリートで安心サポート

退職日の選び方から社会保険の手続きまで、退職には多くの複雑な判断が必要です。

「自分の場合はどうすればいいの?」「手続きを間違えたらどうしよう」と不安に感じている方も多いのではないでしょうか。

退職リトリートでは、退職・転職に関する疑問にお答えし、退職プランをご提案しています。

雇用保険や退職制度に詳しい社労士や、経験豊富なスタッフが、一人ひとりの状況に合わせて丁寧にサポートいたします。

また、退職後に受給できる給付金制度についても詳しくご案内しています。

失業保険だけでなく、職業訓練給付金や再就職手当など、退職を検討中の方は、まずは無料相談から始めてみませんか。

私たちと一緒に、安心して新しいスタートを切りましょう。

退職は人生の大きな転機です。後悔のない選択ができるよう、専門家としてしっかりとサポートいたします。